Eesti raamatupidamiskohustuslastest majandusüksuste jaoks on plokiahela tehnoloogial põhinevate krüptovarade ja kohustiste arvestuse ja aruandluse situatsioon ning võimalused pärast seda, kui Eesti Raamatupidamise Toimkond esitas septembrikuus 2018 tõlgenduse RTT 1 “Plokiahela tehnoloogial põhinevate instrumentide kajastamine” , IFRS Tõlgenduskomitee oma seisukoha „Krüptovaluutade käsitlemine (Holdings of Cryptocurrencies – June 2019)“ juunikuus 2019 ning Eesti Raamatupidamise Toimkond lisakommentaari „Raamatupidamise Toimkonna kommentaar tõlgendusele RTT 1 Plokiahela tehnoloogial põhinevate instrumentide kajastamine“ novembrikuus 2020, otseselt seotud raamatupidamiskohustuslase poolt rakendatava finantsaruandluse standardikogumiku valikuga. Järgnevalt vaatleme sarnasusi ja erinevusi. EFRS lähenemine krüptovarade ja -kohustiste kajastamisel tundub esmapilgul rohkem lubav kui IFRS.

Krüptovarad pro/versus virtuaalvääringu teenused

Lisaks tokenite emitentidele ja omanikele tegutsevad turul ka teenuseosutajad, kelle äritegevus on seotud (vaid) teenustega krüptovarade raha, muude varade ja/või teenuste või teiste krüptovarade vastu vahetamisel, virtuaalse rahakoti(teenuse) pakkumisega, investeerimis- või kauplemistegevustega jmt. Sedakaudu võivad eksisteerida ka juhtumid, kus teenuste osutajatel endil puudub valitsev mõju (ehk kontroll) neile usaldatud krüptovarade üle (siis valitsev mõju on krüptovara omanikul) või ka vastupidi, kus teenuste osutajatel on valitsev mõju (ehk kontroll) neile usaldatud krüptovarade üle ning krüptovara omanikul kontroll puudub. Kontrolli olemasolu või puudumist saab eelkõige hinnata vaid juhtudel, kus tegevusi krüptovaradega toetab lepinguõigus ehk saab juhinduda tehingu(te) osapoolte poolt lubatust ning lubatu täitmise tõenäosusest ja/või tagatistest.

Valitseva mõju olemasolu või puudumine on peamiseks kriteeriumiks krüptovarade varadena bilansis kapitaliseerimisel või mittekapitaliseerimisel (bilansivälisel arvestamisel). IFRS tõlgendamiskomitee seisukoht ei puuduta virtuaalvääringu teenuste osutamist, kuid see ei tähenda, et ei rakenduks kehtivad (tavapärased) arvestus- ja aruandluspõhimõtted teenuste osutamise tulude jmt kajastamisele.

Krüptovarad ja -kohustised pro/versus krüptovaluutad

IFRS tõlgenduskomitee seisukoha tõlgendamisel on vajalik mõista, et EFRS „plokiahela tehnoloogial põhinev instrument“ võib, kuid ei pruugi, olla „krüptovaluuta“ (cryptocurrency) IFRS mõistes – IFRS räägib eelkõige ja ainult bilansi aktiva poolel omandatud (hoitava) vara kajastamisest, kuid Raamatupidamise Toimkond on võtnud asja laiemalt ette :

Veelgi kitsamalt, IFRS Tõlgenduskomitee vaatles küptovaluutana ainult omandatud varasid, millel on järgnevad tunnused:

a. on krüpteeritud jagatud registritel põhinev (distributed ledger that uses cryptography for security; blokiahela tehnoloogia on üks sellistest) digitaalne või virtuaalne valuuta;Veelgi kitsamalt, IFRS Tõlgenduskomitee vaatles küptovaluutana ainult omandatud varasid, millel on järgnevad tunnused:

b. ei ole välja andnud juriidiline asutus ega muu osapool;

c. ei loo vara omaniku ja mõne teise poole vahel lepingulist suhet.

Komitee jõudis järeldusele, et krüptovaluuta ei ole omandaja jaoks finantsvara, kuna krüptoraha ei ole oma tunnustelt (sula)raha, ei tekita lepingulist suhet emiteerijaga ega ole ka teise majandusüksuse omakapitaliinstrument, sest see ei tekita võrreldavaid õigusi ja kohustusi omanikule ja emitendile - kuna emitent kui selline osapoolena puudub. Selliste emitendita instrumentide iseloomulikuks tunnuseks on, et instrumendiga kauplemishuvi (järelturu) mitte tekkimise või kadumise järgselt ei eksisteeri osapoolt, kellelt midagi nõuda oleks võimalik (või ka mõistlik). Seega IFRS mõistes krüptovaluuta võib olla bilansis kajastatav vara (kauplemiseks asjakohase järelturu olemasolul või kuna eeldatavalt toob tulevikus kasu), kuid ei ole seejuures finantsvara.

Sedakaudu on omandatud krüptovaluutade IFRS nõuete kohaselt kajastamiseks vaid kolm võimalust:

|

OTSUSTUSALUS |

ARVESTUSPÕHIMÕTE |

|---|---|

|

Omandatud krüptovaluutad ei vasta varana kapitaliseerimise raamatupidamislikelele kriteeriumitele |

PERIOODI KULUD (ja bilansiväline tingimuslik vara). Tulud registreeritakse võõrandamisel, milleks loetakse müük raha või raha ekvivalentide vastu või vahetus bilansis kapitaliseeritava vara vastu (mittekapitaliseeritavate varade vahetus on bilansiväline). |

|

Omandatud krüptovaluutad soetati/hoitakse väärtuse kasvuks ja võõrandamiseks lühiajalise perioodi (alla 1 aasta) jooksul |

VARUD (käibevara, IAS 2.3b). Krüptovaluutasid kajastatakse õiglases väärtuses, millest on maha arvatud müügikulutused. Kajastamiseks on vajalikud hinnangud krütovaluuta õiglasele väärtusele aruandepäeva seisuga ning hinnangulistele müügikulutustele. |

|

Omandatud krüptovaluutad soetati/hoitakse väärtuse kasvuks ja võõrandamiseks pikaajalise perioodi (üle 1 aasta) jooksul |

IMMATERIAALNE PÕHIVARA (põhivara, IAS 38). Krütovaluutasid kajastatakse algselt soetusmaksumuses, seejärel kas jätkuvalt soetusmaksumuses või kasutades ümberhinnatud väärtust (NB! see tähendab immateriaalse põhivara ümberhindlust) ning amortiseeritakse süstemaatiliselt kogu kasuliku eluea jooksul (välja arvatud juhul, kui varal on määramatu kasulik eluiga, millisel juhul seda ei amortiseerita). Krüptovaluutade puhul reeglina ilmselt on määramatu kasulik eluiga. |

Lisaks on siis ka tehingud, kus bilansiväline vara võib (vahetuste või hinnangute muutumise käigus) muutuda bilansisiseseks ehk siis varudeks või immateriaalseks põhivaraks või ka vastupidi. Samuti on võimalik, et varud vahetuvad immateriaalse põhivara vastu või vastupidi.

Konkreetses majandusüksuses kasutatavad arvestus- ja aruandluspõhimõtted krüptovaluutade kajastamisel on võimalik muuta kooskõlas olevateks nii IFRS kui ka EFRS nõuetega. Samas EFRS annab (lisaks) võimaluse krütovaluutasid kajastada ka finantsvarana või isegi raha ja raha ekvivalendina, mille IFRS selgelt välistab. Sedakaudu on (eelkõige vaid ja ainult) krüptovaluutade kajastamine finantsvaradena vastuolus IFRS käsitlusega.

Kuidas aga suhtuda krüptovaradesse (ja -kohustistesse), mis ei ole krüptovaluutad IFRS tõlgenduskomitee seisukoha mõttes?

Tokenid pro/versus krüptovaluuta

Krüptovarasid (ja kohustisi) seostatakse tavapäraselt hajusraamatuga (distributed ledger) tõendatavate digitaalsete „toodetega“. Hajusraamat ise on hajutatud paralleelsete (osaliselt või täielikult kattuvate) andmebaaside kogum, mille turvalisuse konkurentsieeliseks on detsentraliseeritus. Hajutatus teeb kõikides kaasatud andmebaasides talletatavate andmete samaaegse muutmise või küberrünnaku oluliselt keerulisemaks, sest muudatused vaid osades hajusraamatusse kaasatud andmebaasides on andmebaaside omavaheliste andmete võrdluste kaudu tõhusalt tuvastatavad.

Hajusraamatuga samatähenduslikuna kasutatakse tihti selle üht kitsamat alaliiki ehk plokiahelat (ka plokiahela tehnoloogia). Hajusraamatu või ka kitsamalt ainult plokiahela tehnoloogiat kasutades on võimalik iga vara nn tokeniseerida. Vara tokeniseerimise protsess tähendab seda, et päriselt olemasoleva ja kaubeldava vara asemel antakse välja digitaalne vara, mis olemasolevat vara (või mõnd teist krüptovara) esindab või annab õigusi mingitele (sh tulevikus osutatavatele) teenustele vmt. Varade ja tokenite kaudu on võimalikud üsna mitmekesised kombinatsioonid varadest ja tuletisvaradest, mille tegeliku varadega kaetuse ulatuse määramine võib osutuda ebamõistlikult keerukaks.

Seejuures täiendav (küber)turvalisus ja kasvav järelturg loob võimaluse ja ohu „unustada“ (kuid mis on tihtipeale oluliseks sisendiks varade bilansis kapitaliseerimise hindamisel), et:

- küberturvalisus ning digivarade reaalsete varadega kaetus (tagatud väärtus) ei ole samatähenduslikud;

- tegemist on mittereguleeritud tuletisinstrumentidega, mille alusvaradeks on tihtipeale omakorda tuletisvaradel baseeruvad tuletisinstrumendid (nt ka futuurid, optsioonid, aktsiad, osakud, võlakirjad jpt).

Kuna teatud tokenitel eksisteerib konkreetne emitreerija või lepinguline osapool, kes on võtnud tokeni omaniku eest teatud kohustused ja/või andnud omanikule teatud õigused, siis eelpool viidatud IFRS tõlgenduskomitee seisukoht puudutab ainult üht osa plokiahela tehnoloogial põhinevatest krüptovaradest. Kui krüptovarad, mis on seotud plokiahela tehnoloogiaga, lugeda tinglikult tokeniteks ning tokenid omakorda rühmitada kolmeks, siis krüptovaluutade puhul on tegemist maksetokenite alaliigiga:

- Kasutus- või tarbimistokenid (utility tokens) – annavad õiguse teatud teenusele või tootele tokenite emiteerija platvormi piires ning reeglina ei eksisteeri kauplemiseks aktiivset järelturgu väljaspool emitendi või teenuseosutaja platvormi. Mitte digitaliseeritud analoogiana võib siinkohal näiteks tuua kaupluste kinkekaardid. Tarbimistokenite puhul reguleerib kasutamist (sh ka tokeni ostu ja müüki) lepinguõigus st tokeni omandanud isikul tuleb eeskätt juhinduda tokeni väljaandja (emitendi, kauba müüja ja/või teenuseosutaja) poolt lubatust ning lubatu täitmise tõenäosusest ja/või tagatistest.

- Maksetokenid (payment tokens) ehk ka virtuaalvääringud, mille tuntumaks või mõjusamaks alaliigiks on siis krüptovaluutad. Tavaliselt maksetokenitega ei kaasne õigusi alusvaradele või -teenustele, vaid neid kasutatakse pigem vahetusvääringuna ja kauplemis- või investeerimisobjektina järelturgudel. Puhtalt maksetokeneid on siiski vähe ning määratlemise teeb keerukamaks aktiivse järelturu olemasolu piiritlemise keerukus – paljudel kasutus- või investeerimistokenitel on küllaltki märkimisväärne (ning tihtipeale järjest kasvav järelturg). Seetõttu on krüptovaluutade defineerimisel mõistlik lähtuda pigem asjaoludest, et (a) tokeni väljaandja ei ole konkreetne juriidiline asutus ega muu osapool ja/või (b) token ei loo tokeni omaniku ja mõne teise poole vahel lepingulist suhet (sh võib luua õiguse kuid mitte kohustust aktsepteerida maksevahendina). Krüptovaluutade väärtuse loovad eelkõige tehingud järelturgudel, kus nendega rohkem või vähem aktiivselt kaubeldakse.

- Investeerimis- ehk väärtpaberitokenid (security tokens) – selliseid tokeneid võib pidada väärtpaberitega sarnanevateks instrumentideks, mis annavad tokeni omanikele hääle-, fikseeritud või tingimusliku ulatusega osalemise kasumis ja/või netovarades vmt õigusi, mis tavapäraselt on iseloomulikud aktsiate, osade või võlakirjade omamisele. Seejuures (avalik) väärtpaberite emiteerimine ja kauplemine on tavapäraselt küllaltki rangelt reguleeritud, mida aga alati ei saa öelda investeerimis- ja väärtpaberitokenite kohta. Ka siin on lepinguõigus ja äriõigus asjakohased, st tokeni omandanud isikul tuleb eeskätt juhinduda tokeni väljaandja (oma- või võõrkapitali instrumendi emitendi) poolt lubatust ning lubatu täitmise tõenäosusest ja/või tagatistest (tõenäosus saavutada kokkulepete täitmine).

Kolmest tokenite liigist kahel on reeglina ka osapool, kes midagi lubab ja/või võimaldab. Seega eristab kõiki ülejäänud tokeneid krüptovaluutadest asjaolu, et nende puhul eksisteerib ka konkreetsem emitent ja/või lepingupool, kes on deklareerinud ja tagab teatava tõenäosusega tokeni omaniku õigused ja kohustused, mis on määratletud tokeni väljastamise (emiteerimise) kokkulepetega-lepingutega:

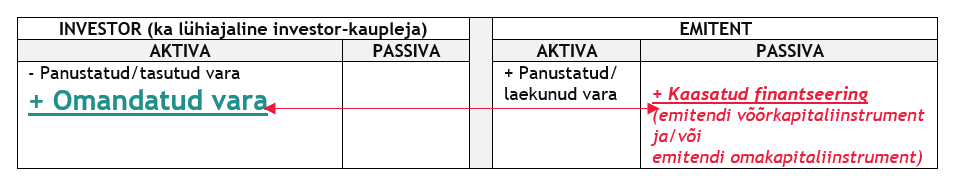

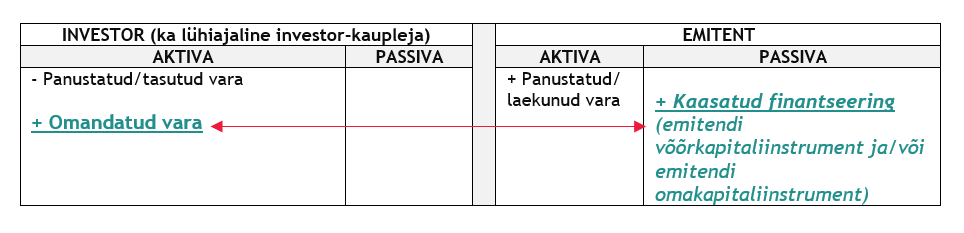

Seega kui krüptovara on välja andnud osapool, mis loob krüptovara omaniku ja (ka mõne teise) osapoole vahel lepingulise suhte (sh lepinguline õigus saada teiselt osapoolelt raha või muid finantsvarasid, lepinguline õigus vahetada teise osapoolega finantsvarasid potentsiaalselt kasulikel tingimustel, teise majandusüksuse omakapitaliinstrument, kohustus tasuda teisele osapoolele raha või muid finantsvarasid, kohustus vahetada teise osapoolega finantsvarasid potentsiaalselt kahjulikel tingimustel jt), siis IFRS ei välista (ei saa välistada ainuüksi digi– või virtuaalsest vormist tulenevalt), et tegemist ei võiks olla näiteks ka finantsvaraga (aktiva) ühe osapoole jaoks ning teise osapoole jaoks sedakaudu ka võõr- või omakapitali instrumendiga (passiva). Lepinguvorm saab olla mõjuvaks takistuseks vaid juhtudel ja õigusruumides, kus kasutatud vormi (õiguslikult) ei aktsepteerita.

Kokkuvõttena on krüptovarade ja kohustiste õigeks positsioneerimiseks ning aruandluses kajastamiseks vajalik seega tokenite puhul:

- hinnata ja määratleda, kas majandusüksusel on valitsev mõju (kontroll) hoitavate tokenite üle või on tegemist näiteks (vaid) nn bilansivälise kliendikontoga tokeni omanikule teenuste osutamiseks;

- hinnata ja määratleda, kas ja kuivõrd tokeniga seotud õigusi ja kohustusi reguleerib lepinguõigus või mitte ehk kas tegemist on utility või security tokeniga või krüptovaluutaga;

- krüptovaluutade puhul määratleda kapitaliseerimise kriteeriumite täitmine varana kajastamiseks ning hinnata kas tegemist on käibevaraga (varud) või põhivaraga (immateriaalne põhivara);

- hinnata ja määratleda, kas konkreetse raamatupidamiskohustuslase näol on tegemist tokeni omandanud majandusüksusega (aktiva) või tokeni väljalasknud majandusüksusega (passiva);

- utility või security tokenite omandamisel hinnata saadud õigusi ja kaasnevaid kohustusi ning valida asjakohane kajastmisviis (aktivas või bilansivälisena);

- utility või security tokenite väljastamisel (emiteerimisel) antud õigusi ja kaasnevaid kohustusi ning valida asjakohane kajastamisviis võõr- või omakapitaliinstrumendina.

Juhul, kui Teil tekib teema kohta täiendavaid küsimusi, palun pöörduge BDO ekspertide poole.